Bidik Dana Segar Rp 12,93 Triliun dari IPO, Amman Mineral Beberkan Rencana Penggunaannya

- VIVA/Mohammad Yudha Prasetya

VIVA Bisnis – PT Amman Mineral Internasional Tbk (AMMN) yang merupakan bagian dari Grup Medco, bakal segera melantai di Bursa Efek Indonesia (BEI) melalui Penawaran Umum Perdana Saham atau Initial Public Offering (IPO).

Calon emiten yang bergerak di bidang pertambangan tembaga ini bakal melepas sebanyak-banyaknya 7,28 miliar saham baru atau 10 persen dari modal ditempatkan dan disetor setelah IPO. Harga per lembar saham yang ditawarkan kepada masyarakat berkisar antara Rp 1.650 sampai Rp 1.775, dan diperkirakan AMMN bakal meraup dana segar hingga Rp 12,93 triliun.

"Yang sebagian besarnya akan digunakan untuk kegiatan pengembangan usaha," kata Presiden Direktur AMMAN, Alexander Ramlie, di kawasan Thamrin, Jakarta, Rabu, 31 Mei 2023.

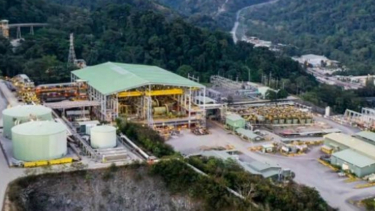

PT Amman Mineral

- Istimewa.

Merujuk prospektus di laman e-IPO pada Rabu, 31 Mei 2023, AMMN akan menggunakan dana hasil IPO untuk tiga keperluan. Pertama, sekitar Rp 1,78 triliun atau sekitar US$117,20 juta akan digunakan untuk penyetoran modal kepada PT Amman Mineral Industri, melalui pengambilbagian saham baru yang akan diterbitkan oleh PT Amman Mineral Industri.

Dana ini selanjutnya akan digunakan oleh PT Amman Mineral Industri untuk membiayai pengeluaran modal atas proyek Smelter yang berlokasi di Dusun Otakeris, Desa Maluk, Kecamatan Maluk, Kabupaten Sumbawa Barat, Nusa Tenggara Barat (NTB).

Kedua, sekitar Rp 3,04 triliun atau US$200 juta akan digunakan oleh AMMN untuk melunasi utang kepada PT Amman Mineral Nusa Tenggara. Ketiga, sisa dana akan digunakan untuk penyetoran modal kepada Amman Mineral Nusa Tenggara melalui pengambil bagian saham baru yang akan diterbitkan oleh Amman Mineral Nusa Tenggara.

Selanjutnya, dana ini akan digunakan oleh Amman Mineral Nusa Tenggara untuk membiayai pengeluaran modal atas proyek ekspansi pabrik konsentrator yang berlokasi di Desa Sekongkang Atas, Kecamatan Sekongkang, Kabupaten Sumbawa Barat, Provinsi Nusa Tenggara Barat

Amman Mineral International menunjuk PT BNI Sekuritas, PT CLSA Sekuritas Indonesia, PT DBS Vickers Indonesia, dan PT Mandiri Sekuritas sebagai penjamin pelaksana emisi efek,. Penjamin emisi efek ditentukan kemudian.

Diketahui, AMMN juga akan mengadakan program opsi kepemilikan saham bagi karyawan, dengan menerbitkan saham baru 602,3 ribu saham biasa atas nama. Jumlah tersebut setara atau 0,8 persen dari modal ditempatkan dan disetor setelah IPO.

Berikut jadwal sementara IPO PT Amman Mineral International Tbk :

- Masa Penawaran Awal : 31 Mei-16 Juni 2023

- Perkiraan Tanggal Efektif : 26 Juni 2023

- Perkiraan Masa Penawaran Umum Perdana Saham : 28 Juni-3 Juli 2023

- Perkiraan Tanggal Penjatahan : 3 Juli 2023

- Perkiraan Tanggal Distribusi Saham Secara Elektronik : 4 Juli 2023

- Perkiraan Tanggal Pencatatan Pada Bursa Efek Indonesia : 5 Juli 2023